« Comment naviguer (plus) sereinement la volatilité des Marchés Financiers? » pour Lion Patrimoine par Mathieu Vaissié, Directeur de la Recherche, Ginjer AM, Chercheur Associé, EDHEC Risk Institute

Les investisseurs doivent adapter leurs pratiques à la nouvelle complexité des marchés financiers. Cela passe notamment par :

1/ un niveau d’acceptation plus élevé au risque, et donc à la volatilité,

2/ un allongement de leur horizon d’investissement,

3/ une flexibilité « raisonnée »,

4/ une attention toute particulière portée sur la diversité des sous-jacents.

Actions à considérer pour 2022 :

1/ maintenir un niveau de risque significatif, car l’environnement de marché reste favorable à la prise de risque, malgré les inquiétudes diverses et variées ; sans compter que le coût d’opportunité à ne pas être exposé reste très élevé. Cette prise de risque doit toutefois être plus sélective que jamais.

2/ Prendre des bénéfices sur les actifs les plus sensibles à un potentiel retrait de liquidité du système financier, de façon à rééquilibrer les portefeuilles, et réduire leur fragilité à un potentiel changement de paradigme. Les valeurs technologiques et plus généralement de croissance sont de bons candidats, en particulier aux Etats-Unis.

3/ Utiliser le cash généré par les ventes mentionnées au point (2) pour réduire la sous-exposition des portefeuilles aux valeurs de l’ « ancienne économie », qui présentent aujourd’hui un profil de rendement/risque asymétrique, compte tenu de leurs niveaux de valorisation et de leurs croissances bénéficiaires supérieures aux attentes. Les valeurs des secteurs de l’énergie, des matières premières, de la construction, de la banque, en particulier en Europe, sont de bons candidats à l’achat.

=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*=*

La complexité croissante des marchés de capitaux modernes, la perte de diversité de l’écosystème, l’évaporation de la liquidité révélée, etc., nous invitent à nous interroger sur les bonnes pratiques à adopter pour pouvoir naviguer plus sereinement la volatilité des prix des actifs financiers, que l’on peut qualifier de « rugueuse », et pour maximiser ses chances d’atteindre les objectifs patrimoniaux que l’on s’est fixés ; malgré le niveaux extrêmement bas des taux d’intérêts. Les deux années qui viennent de s’écouler ne laissent plus de place au doute : le changement c’est (vraiment) maintenant !

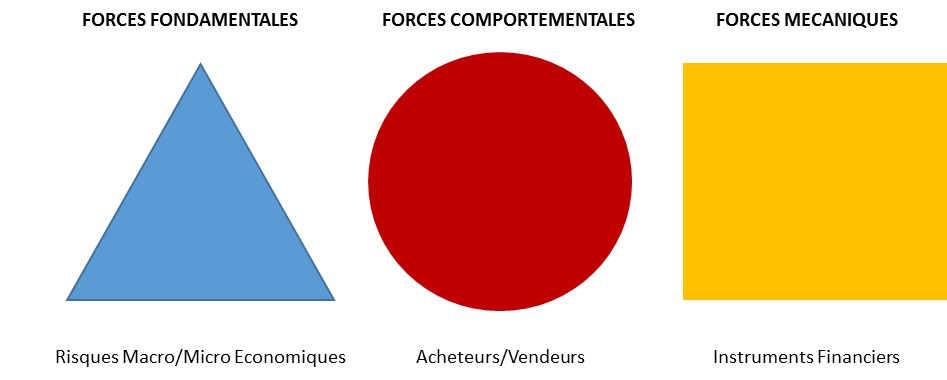

Force est de constater que la théorie financière classique, qui fait la part belle à l’hypothèse d’efficience des marchés et aux modèles d’équilibre, peine de plus en plus à donner du sens au comportement, par moments exubérant, de « Monsieur le Marché ». Il est aujourd’hui nécessaire pour en comprendre la dynamique, d’élargir le cadre analytique, et de tenir compte non seulement des forces fondamentales, qui alimentent le moteur de la machine économique (c’est ce que font les économistes classiques depuis des siècles), mais aussi des forces comportementales, qui poussent les investisseurs à agir de telle ou telle manière (c’est ce que font les aficionados de la finance comportementale depuis quelques décennies), et surtout, les forces mécaniques générées par les produits synthétiques qui dominent les échanges dans les marchés de capitaux modernes (c’est ce que de plus en plus de praticiens, à commencer par GINJER, font depuis une dizaine d’années).

En effet, comment comprendre les bulles spéculatives, comme celle que l’on connait depuis plusieurs mois sur certains crypto-actifs comme les « mèmes » coins (e.g., Dogecoin, Shiba Inu, etc.) ; sans intégrer la dimension comportementale ? Comment comprendre que le prix d’un baril de pétrole (WTI) ait pu s’échanger à -37.63$ en avril 2020 ; sans intégrer la dimension mécanique ?

Ces trois dimensions, qui permettent in fine de caractériser les trois principaux constituants des marchés financiers, à savoir les agents économiques (Acheteurs/Vendeurs), les risques qu’ils s’échangent (Macro/Micro-économiques), et les instruments financiers qu’ils utilisent pour porter ces risques (Actions, Obligations, Futures, Options, ETF, etc.), interagissent bien évidemment les unes avec les autres de façon dynamique, ce qui fait que l’équilibre est par essence instable.

Ce cadre analytique élargi nous invite à relâcher les hypothèses de la théorie classique, selon lesquelles les agents qui opèrent dans le système sont censés être homogènes, bien informés et parfaitement rationnels, qu’ils font face à des problèmes clairement définis, et qu’ils adoptent des comportements individuels optimaux permettant de converger vers un certain équilibre au niveau global. Dans la pratique, les agents explorent, réagissent et modifient en permanence leurs actions et leurs stratégies en réponse au mouvement d’ensemble qu’ils ont participé à (co-)créer. Notre système socio-économique n’est donc pas purement mécanique, statique, intemporel et parfait ; il est organique, en permanence en train de se réinventer, vivant et débordant de vitalité.

Les conséquences en matière de gestion patrimoniale sont multiples.

La première conséquence, c’est que les investisseurs vont devoir se résoudre à accepter un niveau d’incertitude plus élevé que par le passé. Les taux d’intérêts étant pour ainsi dire nuls, il ne peut y avoir de rendements significativement différents de zéro dans la durée, que s’il y a une réelle prise de risque ; et donc potentiellement de la volatilité. Or, il existe très peu d’acteurs dans l’écosystème proposant des véhicules permettant aux investisseurs de s’exposer de façon consciente et raisonnée au risque. Et pour cause, depuis la grande crise financière de 2008, la plupart des intervenants de marché fuient de façon ostensible le risque. Les risques n’ont pas pour autant disparus ; ils ont été « repackagés » dans des produits plus ou moins complexes de façon à être masqués. Comme le disait A. Lavoisier : « Rien ne se perd, rien ne se crée, tout se transforme ». C’est précisément pour permettre aux investisseurs de s’exposer de façon simple, lisible, transparente et liquide aux actifs risqués, que nous avons créé GINJER il y a 10 ans, et que nous avons positionné notre seul et unique fonds, GINJER Actifs 360, dans la partie haute du spectre des profils de risque.

La deuxième conséquence, c’est que les investisseurs vont devoir allonger leur horizon d’investissement, et se tenir à une stratégie cohérente dans le temps. Il va en effet être de plus en plus difficile pour les investisseurs de ne pas succomber au chant des sirènes et, comme le dit l’adage, de ne pas acheter au son du clairon et vendre au son du canon. Les investisseurs sont d’une part noyés par un flux continu de données de plus en plus massives, dont la qualité est de plus en plus douteuse ; ils sont d’autre part de plus en plus sollicités/excités par des applications jouant à fond la carte de la « gamification ». Toutes les conditions sont donc réunies pour déchainer les « esprits animaux » des investisseurs, et leur faire prendre des « portes de saloon ». Etre capable de déterminer un cap, et de le suivre dans la tempête, est devenu indispensable dans des marchés de plus en plus creux, qui peuvent décrocher sans préavis puis rebondir tout aussi rapidement, et surtout, tout aussi violemment qu’ils ont chuté ; souvent pour les mêmes raisons d’ailleurs… L’analyse des forces mécaniques mentionnées plus haut doit justement permettre de faire la part des choses entre bruit et information, c.-à-d. entre des mouvements épidermiques, par essence temporaires, et des risques plus structurels, synonymes de perte en capital sinon permanente du moins plus durable. C’est typiquement ce qui nous a permis, en mars 2020, lorsque la panique s’emparait des marchés, de tenir le cap que nous nous étions fixé sur la base d’une analyse fondamentale traditionnelle, et donc de pouvoir profiter pleinement du retournement de marché qui a suivi. Une redite de 2016 et de 2018. Les mêmes causes produisent les mêmes effets. C’est cette capacité à tenir le cap qui fait que GINJER Actifs 360 est, à fin septembre 2021, dans le 1er décile de sa catégorie sur court-, moyen- et plus long-terme.

La troisième conséquence, c’est que les investisseurs doivent être flexibles, mais par morceaux seulement. L’allocation stratégique ne peut plus se limiter à un simple programme, c.-à-d. à des niveaux prédéfinis d’exposition(s) aux différentes classes d’actifs (que lesdites expositions soient fixes ou conditionnées au régime de marché), qu’il faudrait appliquer, coûte que coûte. Surtout si les paramètres utilisés pour obtenir ces poids stratégiques sont calibrés sur des données historiques. Cela reviendrait à accepter de prendre place à bord d’une voiture qui évoluerait tambours battants sur une route de montagne, et dont le chauffeur aurait les yeux rivés sur le rétroviseur. Sensations fortes garanties ! L’allocation stratégie se doit d’intégrer la complexité de l’environnement et laisser la place à l’aléa, au hasard. Dit autrement, elle doit pouvoir s’adapter si la structure du marché change de façon significative ; mais tenir le cap tant qu’il ne s’agit que de simples soubresauts. A ce sujet, notons que les menaces à long-terme sont multiples : économiques, géopolitiques, écologiques, etc. Mais pour l’heure, il faut bien reconnaitre que les interventions des banquiers centraux puis des gouvernements ont permis d’éviter le pire et de remettre, pour un temps, l’économie mondiale sur les rails. Conséquence immédiate : nous ne voyons pas de risques systémiques s’accumuler sous la surface, même si nous notons des fluctuations dans nos analyses de risque, qui sont révélatrices d’une certaine nervosité. Pas de raison, donc, de modifier notre cap, même s’il semble plus que jamais opportun de rester vigilants. Nous conservons dans GINJER Actifs 360 une exposition très significative aux actions européennes, en particulier les valeurs cycliques et financières.

La quatrième conséquence, c’est que les investisseurs doivent en toute circonstance veiller à maximiser la diversité (plus que la « diversification ») de leurs portefeuilles, qui sont aujourd’hui de toute évidence beaucoup trop fragiles à un éventuel changement de paradigme. La sagesse populaire nous enjoint à ne pas mettre tous nos œufs dans le même panier. Encore faut-il s’assurer que les paniers ne sont pas tous entreposés sur la même étagère… Aussi surprenant que cela puisse paraître, compte tenu du nombre de véhicules d’investissement commercialisés aujourd’hui, les risques sont concentrés sur un nombre très réduit de facteurs. Deux raisons principales à cela : 1/ les modèles d’analyse classiques ne permettant plus de comprendre la dynamique des marchés, beaucoup d’acteurs se contentent aujourd’hui d’imiter ce que font leurs pairs, générant ainsi des phénomènes de mimétismes de plus en plus prégnants, et 2/ la gestion passive captant aujourd’hui l’essentiel des flux, les titres ne sont plus traités individuellement par les opérateurs de marchés mais par groupes de titres (i.e., d’une zone géographique, d’un secteur, d’un style, d’un facteur donnés), ce qui tend à faire augmenter les niveaux des corrélations intra-groupes, et la volatilité des corrélations inter-groupes. De ce fait, les flux de capitaux se concentrent sur des segments toujours plus étroits du marché, laissant les portefeuilles des investisseurs très concentrés sur un nombre réduit de thèmes. Les portefeuilles des investisseurs se retrouvent par conséquent sur-exposés à des actifs qui sont très/trop chèrement valorisés, et sous-exposés à des actifs qui sont, a minima d’un point de vue relatif, sous-valorisés. Le prix à payer pour sortir des sentiers battus est une certaine volatilité, comme en témoigne l’historique de performance de GINJER Actifs 360, mais c’est cette même indépendance d’esprit qui nous a permis, depuis 10 ans, de donner à nos partenaires un autre regard sur les marchés, et de contribuer à cette diversité dont ils ont tant besoin.

En somme, les investisseurs n’ont pas besoin du don de voyance pour pouvoir composer avec la complexité croissante des marchés de capitaux modernes, mais de méthode, de discipline et de patience.

Dans cette perspective, quels sont les actions à mener pour les investisseurs sur cette fin 2021 ?

Le principal enjeu est sans conteste de procéder à un rééquilibrage des portefeuilles qui sont, comme nous l’avons déjà évoqué, sur-adaptés à l’environnement fait de baisses des taux et d’injections massives de liquidités, que nous avons connu ces 10 dernières années. S’il est probable que la liquidité va encore rester abondante pendant un certain temps dans le système financier, nous nous rapprochons du moment où les banquiers centraux vont devoir essayer d’en enlever au moins un petit peu. Les titres qui ont fait leur rallye sur un flux toujours plus intense de liquidité sont donc susceptibles de marquer le pas. Ceci est d’autant plus vrai que ces actifs ont tendance à être sur-représentés dans les portefeuilles des investisseurs ; cela risque donc d’être la cohue le jour où il faudra déboucler les positions. Les actifs dont les valorisations reposent en grande partie sur du « goodwill », comme les valeurs technologiques, ou plus généralement les valeurs de croissance, sont donc susceptibles de souffrir. Dans la même veine, les stratégies reposant sur du levier, comme le Private Equity, sont également susceptibles de présenter des signes de faiblesse. Et s’agissant des zones géographiques, les Etats-Unis risquent fort de se montrer plus sensibles à un éventuel retrait de liquidité, que l’Europe, ou même le Japon.

Un autre enjeu important consiste à reconnecter les investissements avec l’économie réelle. Comme le disait F. Roosevelt : « la seule chose dont nous devons avoir peur est la peur elle-même ». Depuis plus de 10 ans, cette peur a poussé les investisseurs à fuir la volatilité, et tout ce qui pouvait être lié de près ou de loin aux cycles économiques. Les valeurs de l’ « ancienne économie », comme les valeurs des secteurs de l’industrie, de l’énergie, des matières premières, de la construction, de la banque, moins glamours que les valeurs technologiques, et par nature plus exposées aux fluctuations économiques, ont donc été très largement boudées. Résultat : ces valeurs sont aujourd’hui bien moins valorisées que les valeurs de croissance, et surtout, leurs valorisations reposent sur des scénarios qui ne sont clairement pas en adéquation avec les croissances bénéficiaires affichées par les entreprises, ainsi que les perspectives associées. Les valeurs boudées par beaucoup pourraient bien avoir enfin leur revanche, un peu comme en 2001, après l’explosion de la bulle des TMT. Il semble donc opportun à ce stade de cristalliser une partie des gains réalisés sur les valeurs les plus chèrement valorisées, dont le profil de rendement/risque présente aujourd’hui une asymétrie négative, pour renforcer les positions dans les valeurs les moins valorisées, présentant une asymétrie positive. Il est en effet important de garder à l’esprit que l’environnement de marché reste favorable à la prise de risque, malgré les inquiétudes qu’il peut y avoir aujourd’hui avec le nouveau variant « Omicron ». L’heure n’est donc pas (encore) à la réduction du risque. Notons pour finir que cette rotation sectorielle peut être opérée tout en intégrant des données extra-financières ; en témoigne le très bon « Morningstar Sustainability Rating » obtenu par GINJER Actifs 360, en dépit de ses biais sectoriels très marqués.

Toute l’équipe GINJER vous souhaite d’excellentes fêtes de fin d’année.